年金はもらえない?

「年金はもうもらえない」

そんな噂が若い世代を中心に広がっています。

まず、結論として年金は「共助のシステム」ですので、年金というシステム自体が無くならない限り「もらえない」ということはありません。

現役世代が年金保険料を納めているうちはもらえます。

現在、年金保険料を納めている人のお金が、年金を受給している人に支払われる流れです。

この仕組みが無くならないのは年金(老齢年金)を受給している人が仕組みを拒否をしないからです。

当然ですね。

今まで払ってきたので貰えるものは貰う。

年金(老齢年金)を受給している世代が投票した立候補者が選挙に当選するので、そういった政策は無くなりません。

では、貰える金額はどうかというと、将来的に確実に下がります。

日本は少子高齢化が進んでいるので、年金が共助のシステムである以上仕方がないことです。

今の時代「払った分もらえない」というのは当たり前。

そんな時代に備えるためにがどうすればいいか?

自ら準備する必要があると考えます。

自分で貯金して年金のようなものを作る、いわゆる「じぶん年金」ですね。

「なんだ~貯金か!?」

と思った方。

「貯金」と「じぶん年金」は大きく考え方が異なります。

将来への備え。

そして「じぶん年金」の作り方についてこの機会に考えてみましょう。

国民年金の現状

まずは国民年金について少し触れてみましょう。

日本国内に住んでいる20歳以上60歳未満の方はすべて国民年金に加入することになっています。

自営業者、農業や漁業に従事している方は国民年金の保険料を自分で納めます。 このような方を国民年金の第1号被保険者といいます。

会社などに勤め、厚生年金保険や共済組合に加入している方は、国民年金の保険料を直接納めることはありません。 これは厚生年金保険や共済組合が加入者に代わって国民年金に必要な負担をしているからです。・

・

・

<日本年金機構HPより引用、抜粋>

このように国民年金は、職業や加入している保険、組合によって納め方が変わります。

そして肝心の支給ですが、現在老齢年金の支給開始は基本的に65歳から始まります。

但し、既に先延ばしの話が出ておりますので、これが将来的には70歳、75歳と伸びる可能性もあります。

また、この10年間で月額支給額は2,000円ほど減少しています。

支給開始年齢は上昇傾向、貰える金額は減少傾向というのが国民年金の置かれている現状といえます。

先ほどの「年金はもらえない」という噂を正しく言い換えると、

「老齢年金は今後払った分だけ貰うのは難しくなる」

という事になります。

日本政府が「自助」を呼びかけ始めている

金融庁は「高齢社会における資産形成・管理」報告書(案)において国民の「自助」を呼びかけています。

要約すると、

「自分の将来の為に自分で資産形成してね」

ということです。

国民年金(老齢年金)の支給額は今後も減少し、「年金で悠々自適に!」という言葉すら耳にしなくなるかもしれません。

そんな未来の為に日本政府は個人による資産形成を求めるのです。

例えば貯金(銀行預金)。

若い間に沢山貯金して、老後はそれを取り崩しながら老齢年金と共に生活費に充てようというものです。

「総務省・家計調査 家計収支編 2021」によると、二人以上世帯の1ヶ月の消費支出は約23万円だそうです。

40年後に予想される国民年金の支給額は60,000円程度ですので、このままの支出の場合2人世帯の場合90,000円ほど不足します。

この不足に対し、40年後に預金が1,000万円貯まっていれば9年ぐらいは大丈夫ですし、2,000万円貯まっていれば18年ぐらいは生活費に困りません。

支出の中で教養費、交通費、通信費、交際費は減ると予想されますし、持ち家で住宅ローンを完済していたら住居費もほとんどかかりません。

逆に医療費は増えるでしょう。

また、大きな出費については考慮していませんので、別途備える必要があるかもしれません。

貯金による自助の困ったところ

「貯金による自助」の困ったところに、人の寿命は分からないというところがあります。

皆、平均寿命まで生きるとは限らないのです。

国民年金はもれなく納付すれば亡くなるまで支給されます。

ですから、平均寿命を超えて100歳まで生きても貰い続けることが出来ます。

これに対して、長年貯めた貯金は使用すると年々目減りします。

先ほど計算したように1,000万円の貯金なら9年、2,000万円なら18年しか持ちません。

60歳で定年退職し、100歳まで生きようとすると5,000万円以上が必要な計算になります。

預金残高が減る様を見ながら「あと何年生きられる・・・」と考える。

これは精神衛生上良くありません。

ということで貯金(銀行預金)は老齢年金の不足に対する自助には向かないといえます。

国民年金の不足に対する自助の一例

国民年金(老齢年金)のに対する「自助」としてじぶん年金をお勧めします。

じぶん年金とはそういった名前の年金システムや商品があるわけではなく、世の中にある金融商品を利用して将来に備えようというものです。

言い方を変えると「積立投資を使用した資産形成」となります。

よく言われるのが企業型DCやiDeCo、NISAですね。

これらは積立投資のための仕組みで、税制的にも恵まれていているのです。

銀行預金と大きな違いは、

・税制面の優遇がある

・正負のリスクがある

・出金が預金ほど容易ではない

・元本保証はされていないといったものがあります。

ここで「減るリスクが怖い」といった人。

よく考えてください。

2022年の円安進行で円の価値は3割減少しました。

今まで100円で買えていたものが130円出さないと買えないのです。

単純に考えると預金(日本円)が3割減ったのと同じです。

物価が上がったのではなく、日本円の価値が減った。

これは日本円(銀行預金)に1点賭けしていた結果なのです。

「銀行預金は負のリスクが少ない」という考えは間違いであると認識しましょう。

効率の良い「じぶん年金」

企業型DCやiDeCo、新NISAは十分活用したいです。

活用したうえで一生貰える年金を作ることは可能です。

まず、仕事を始めて収入が入るようになったら、まずは企業型DCやiDeCoに加入しましょう。

そして、これらを利用して積立投資をすると、60歳になるころにはかなりの額になると思います。

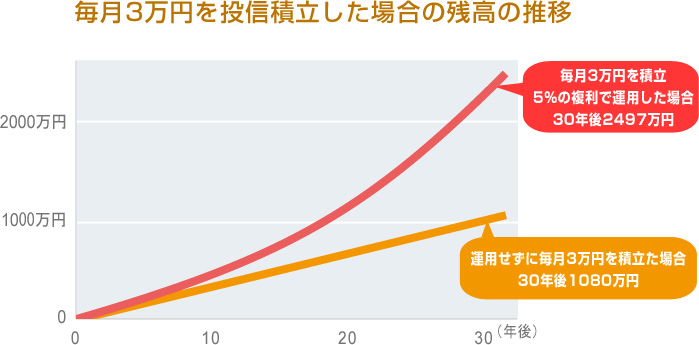

参考までに30歳から60歳までの30年間、月30,000円を企業型DCやiDeCoで積立投資したとしましょう。

もちろん積立投資ですので複利での運用となります。

積立て時は出金できませんが、その分指数関数的に資産が増えます。

一般的に株式など投資資産の運用利率は5%程度といわれています。

この例の場合、月3万円の積み立てで30年後には2,500万円近く貯まっている計算になります。

もし倍の6万円積み立てたなら5,000万円近くになるという事ですね。

複利は偉大です。

かのアインシュタインも絶賛。

じぶん年金は4%ルールで使う

じぶん年金でお金が溜まったら、使う時も注意点があります。

「それは資産4%ルールを守る」というものです。

【資産4%ルール】

年間支出の25倍の資産を築けば、年利4%の運用益(株式投資等の運用益)で生活費をまかなえるという考え方。

年間支出が仮に200万円なら、5,000万円の資産を築いて年利4%で運用すれば、理論上は資産を維持したまま生活できるというもの。

例えば先ほどの2人世帯の場合を見てみましょう。

支出は約23万円で老齢年金支給額は約12万円です。

これに対する不足額は月11万円、年額132万円です。

資産4%ルールに当てはめると、

132万円÷4%=3,300万円

ですから、

【1】働いている間に企業型DCやiDeCo、新NISAを活用して3,300万円を貯め、

【2】定年後もそれらの仕組みを生かして4%ずつ取り崩すことにより、

【3】一生お金が減らないじぶん年金が完成するのです。

これは国民年金(老齢年金)と同じく一生貰えるので安心のシステムといえます。

もちろん、国民年金基金や厚生年金に加入している人は、その分老齢年金を多くもらえますので積立額をもっと少なくできます。

更に、この仕組みを利用すれば若いうちから資産形成も可能でしょう。

いわゆるFIREやサイドFIREの考え方です。

政府が推奨する年金に対する「自助」ですが、「じぶん年金」だけではなく今の生活をちょっと豊かにする切っ掛けになるともいえます。

コメント