宝くじで3億円当たったらどうする?

大きなお金が突然転がり込んだら何をする?

お金持ちになったら今の仕事を辞めて悠々自適に過ごすという人は多いと思います。

嫌な上司や、無理を言ってくる顧客、取引先とも無関係。

ストレスフリーな生活は心身ともに健康になりそうです。

あり余った時間で好きなドラマや映画を見まくるのも良いでしょう。

趣味をひたすら極めるのも良いです。

予算があれば世界中に旅行する事も可能。

こういった「お金に縛られない自由」というものに誰しも一度は憧れるものだと思います。

そんな経済的自立と早期リタイアを示す言葉にFIREというものがあります。

FIREは夢物語ではなく計画的に行えば手の届かないものではありません。

現に多くの人がFIREを達ししています。

では、いったいどうすれば達成できるのか?

解説します。

FIRE(早期リタイア)

FIREとは”経済的自立”と”早期リタイア”を意味する言葉です。

欧米発端の生活スタイルのひとつで、若くして財を成し、そこから果実を得て、会社組織から離れて自分の好きなことをやるといったイメージがあります。

ポイントとしては、

・若い

・不労所得

・自由といったことが挙げられます。

毎日朝早く起きて、満員電車に揺られて、嫌いな上司の下で、無理難題を押し付ける顧客の御用聞きになる・・・といった生活とも無関係です。

自由な時間に起きて、好きな時に好きな場所でお金を気にせず好きなことをする。

ドラマや映画を見るもよし、趣味に打ち込むもよし、旅行に出かけるもよし、新しい仕事を始めるもよし。

これが若いうちから可能というのは夢のような世界でしょう。

理想的!!

羨望や憧れもあって雑誌やネット記事にも多く取り上げられてるFIREですが、達成するには金融知識はもちろん計画性、根気、発想力など様々な能力が求められます。

ということで、現実はどうなのでしょうか?

そのあたりについて紐解いていきます。

FIREを達成するにはいくら必要か?

FIREを達成するにはいくら貯金があればいい?

こういった旨の記事が雑誌やネットニュースによく掲載されています。

個人的な見解では、家族構成や住む地域、生活スタイルによって変わると考えています。

皆さんは家計簿をつけていますか?

家計簿をつけている人は年間支出(年間の生活コスト)が把握できているので話が速いです。

年間支出が分かれば、おおよそいくらの貯金が必要となってくるかが算出できるからです。

この時に鍵となるのが資産4%ルール。

資産4%ルールとは?

年間支出の25倍の資産を築けば、年利4%の運用益(株式投資等の運用益)で生活費をまかなえるという考え方。

年間支出が仮に200万円なら、5,000万円の資産を築いて年利4%で運用すれば、理論上は資産を維持したまま生活できるというもの。

同様に年間支出が400万円なら1億円、600万円なら1億5,000万円といった具合になります。

これは各家庭によって変わります。

都心部に住む人、子供が沢山いる家庭、高い住宅ローンを払っている人などは沢山必要ですし、田舎で自給自足、おひとり様みたいな人なら少なくて済みます。

まずは自身の年間支出を把握してください。

これによりFIRE達成にはいくら必要かが分かります。

FIREは簡単ではない

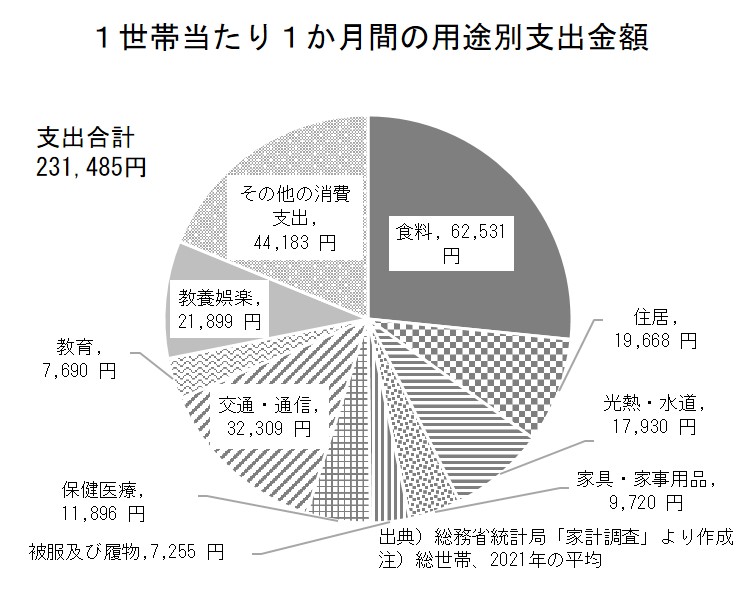

ここで総務省統計局が公表しているモデル家庭の支出を見てみましょう。

「平均的な家庭がどれぐらいのお金を使っているか」というものですね。

このデータによると1か月あたりの支出は231,485円、年にすると2,777,820円です。

では、4%ルールに当てはめてみましょう。

2,777,820円÷4%=69,445,500円

ということで約7,000万円の貯金があって、且つ資産運用に回すことでFIREが達成可能となってきます。

かなり高額ですね。

とはいえ、これには大きな支出が含まれていません。

住宅、自動車、そして医療、介護の費用です。

ですから、こういった出費の問題は別途考える必要も出てきます。

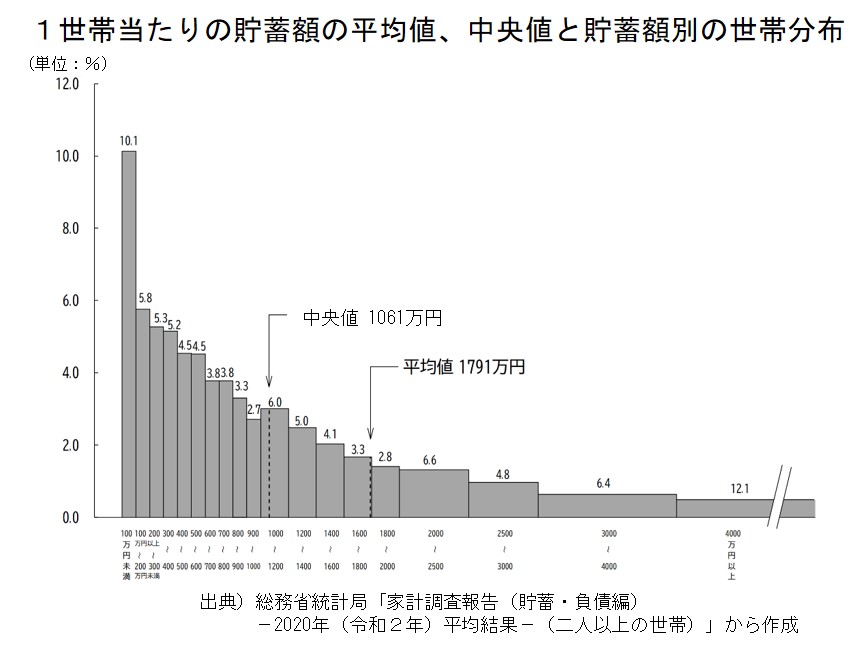

参考までに「1世帯当たりの貯蓄額の平均値、中央値と貯蓄額別の世帯分布」を見てみましょう。

これによると貯蓄額が4,000万円以上の世帯は12.1%しかないという事です。

更に貯蓄額7,000万円以上となると更に少なくなるでしょう。

一説には6%程度ともいわれています。

FIRE達成可能なのは限られた世帯のみであることが分かります。

毎月いくら貯めればいい?

FIRE達成の難易度がわかるデータがもう一つあります。

例えば新卒で働き始めて40歳ぐらいで早期リタイアを目的としたとしましょう。

働く期間は20年です。

「この間に7,000万円貯めるには、毎月いくらの貯金する必要があるか?」という試算をします。

7,000万円÷(20年×12ヵ月)=約291,667円

ということで毎月平均約30万円貯金する必要があるという事です。

もちろん、税金や社会保険料を引いた後の金額ですので、実際は40万円近く(年間480万円)の所得が必要となります。

年収じゃありませんよ。

FIRE達成のためだけの所得です。

令和3年分民間給与実態統計調査によると年収が480万円を超えるのは40~44歳となっています。

ですから、普通に働いているだけでは40歳までに働いた収入のほとんど貯蓄しても7,000万円には達するのは困難であるということが分かります。

複利は有効に働くか?

ここで偉人の名言をひとつ。

Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.

「複利は人類最大の発明。知っている人は複利で稼ぎ、知らない人は利息を払う」

ハンス・アルベルト・アインシュタイン

これは物理学者アインシュタインの名言で、複利の偉大さを表したものと言われています。

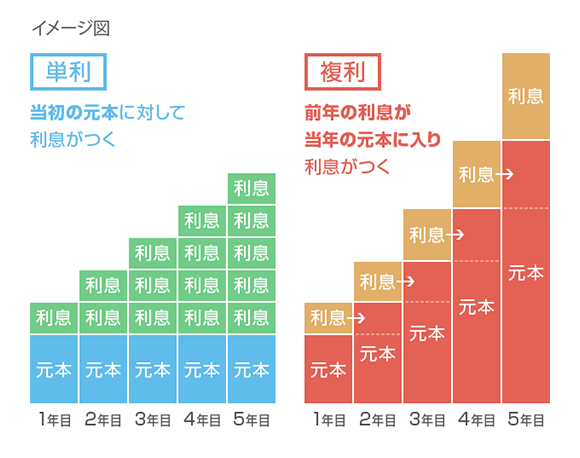

複利とは利子に利子を上乗せすることです。

例えば、

1万円に年間5%の利子が付いたら、1年で500円増えます。

単利の場合、翌年も1万円に対する5%の利子ですので同様に500円しか増えません。

これが複利なら、翌年1万500円に対する5%の利子なので525円増えます。

最初はわずかな差なのですが、何年も積み重なることにより指数関数的に増えます。

では大雑把にですが計算してみましょう。

【条件】 毎月10万円(年間120万円)投資 年利5%(年計算) 20年間実施

【単利の場合】

投資金額は120万円×20万円で2,400万円

単利で増えるのは1,260万円(税引き後約1,004万円)となります。

合計で約3,404万円貯まるということですね。

【複利の場合】

投資金額は同じく120万円×20万円で2,400万円

単利で増えるのは約1,644万円(税引き後約1,310万円)となります。

合計約3,710万円。

単利の場合より約306万円多く貯まるということです。

双方を比較すると複利は貯蓄に対して有効に働くことが分かります。

同じだけお金を積み立てたのに、結果が全く違う。

アインシュタインが”人類最大の発明”と表現した理由も頷けます。

FIREを達成するために必要となる事

複利は有効に働くとはいえ、毎月10万円、20年間の積み立てをしても3,710万円しか貯まりません。

目標の7,000万円には程遠いです。

かといって、ヘッジを掛ける(借金をして投資)など投資でリスクが高まるような行為はお勧めしません。

確実なのは、

・収入の柱を増やす。

・収入の柱を太くする。といった事です。

例えば副業で収入を得て毎月10万円追加で投資を行えば、同条件で7,000万円以上貯まります。

また、もっと給料の高い会社に転職するという手もあります。

中でも最も収入が伸びるのが起業です。

若くして早期リタイアしている人の多くが、起業によって財を成しています。

ですから、自分の業を持つことは重要なのです。

普段から身の回りを観察するようにしましょう。

・困っている人の困りごとを解決するには?

・自分が欲しいものは人も欲しいかもね?

・成功している人から学ぼう注視して見ていれば、仕事になりそうなものがそのあたりに転がっていることが分かります。

サイドFIRE(セミリタイア)も視野に入れる

普通に会社員をしていてFIREを達成するのは非常にハードルが高いです。

特に日本の給料テーブルは基本的に年功序列なので若いうちはお金が貯まりません。

このような状態で無理に貯蓄をしようとすると、貧相な生活を強いられることになります。

「若いうちに全てを我慢してFIREする頃には無理がたたって足腰立たない」なんてコントの世界です。

そんなことは到底お勧めできません。

金銭的に難しければ、まずはサイドFIREを目標にするのも一つの方法です。

サイドFIREとは生活費の全額ではなくその一部を投資等の運用益で賄うというものです。

例えば支出が月25万円なら、10万円を運用益から支出するといったものです。

この場合4%ルールに当てはめると、資産は3,000万円あればいい計算になりますので、7,000万円よりは大きくハードルが下がります。

月の支出に10万円の余裕が出来ますので、今まで給与の面で諦めていた職業に転職することも出来ますし、10万円分豪華な生活をする事も出来ます。

いきなり10万円から考える必要もありません。

月1万円なら300万円の投資で可能です。

少額からでも始められ、投資額が大きくなれば選択肢が増えるというものです。

サイドFIREの考えは常に持っておいた方が良いでしょう。

現状でも多くの人が少し考え方をちょっと変えるだけで、そのレールに乗ることが出来ると考えます。

残念なことにほとんどの人がそれに気が付いていません。

新しい扉を開けてみましょう。

それが人生を豊かにする秘訣です。

コメント